Como preparar a sua empresa para a venda para otimizar o valor / valuation? Quer saber os 8 principais cuidados que você deverá considerar antes de iniciar a venda da sua sociedade para assim conseguir negociar a venda da sua empresa ou sua participação nela pelo melhor valor? Como uma adequada preparação pode acrescentar o número de investidores interessados e ainda melhorar a oferta deles na sua empresa.

Descubra:

- Quais os motivos “certos” para vender uma empresa?

- Qual a importância da preparação da sua empresa para a venda?

- O que fazer com os “riscos” ou “passivos” que toda empresa em operação tem?

- Por que é crucial avaliar sua empresa?

- Que acontece quando sua empresa é vendida “sem sigilo”?

- Qual a relevância da “transparência” e a “honestidade” com os potenciais interessados?

- Como você pode saber mais sobre o procedimento “profissional” sobre como vender uma empresa e as “opções” para encontrar investidores na venda de empresas ?

- Qual o “papel de um assessor financeiro em M&A“, e como ele pode lhe ajudar em alguns desses cuidados?

Se você quiser saber a resposta a estas decisivas perguntas, este artigo foi feito para você!

Boa leitura!

- QUAIS OS 8 PRINCIPAIS CUIDADOS A SEREM CONSIDERADOS ANTES DE VENDER UMA EMPRESA?

- 1.- VENDA PELO MOTIVO "CERTO"

- 2.- PREPARE A SUA EMPRESA PARA A VENDA DESDE JÁ, E VENDA-A NO MOMENTO MAIS ADEQUADO

- 3.- IDENTIFIQUE, QUANTIFIQUE E ANALISE OS “PASSIVOS” DA SUA EMPRESA

- 4.- AVALIE SUA EMPRESA

- 5.- PRESERVE O SIGILO AO LONGO DE TODO O PROCESSO

- 6.- ATUE COM TRANSPARÊNCIA E HONESTIDADE

- 7.- CONHEÇA COMO VENDER UMA EMPRESA "PROFISSIONALMENTE” E AS “OPÇÕES PARA ENCONTRAR INVESTIDORES”

- 8.- SAIBA DA IMPORTÂNCIA DE ESCOLHER UM ASSESSOR FINANCEIRO EM M&A COM EXPERIÊNCIA, REPUTAÇÃO E PROFISSIONALISMO.

- CONCLUSÃO: 8 CUIDADOS CRUCIAIS ANTES DE VENDER SUA EMPRESA

- CONSULTORIA CAPITAL INVEST – M&A ADVISORS

Na CAPITAL INVEST – M&A Advisors, assessoramos com foco na: a) avaliação, b) compra (o aquisição), e c) venda de empresas médias ou grandes: i) de receita bruta anual entre R$20 milhões e R$2 bilhões, ii) com lucro líquido positivo, e iii) (idealmente) com boas perspectivas de crescimento.

Se este for o perfil da sua empresa, ou da empresa que deseja comprar, ou realizar um valuation, entre em contato através deste formulário.

A consequência das nossas parcerias em mais de 50 países de 4 continentes, conseguimos vender a sua empresa no Brasil e no Exterior.

Trabalhamos com empresas e investidores de todo o Brasil. Ex: São Paulo, Minas Gerais, Paraná, Santa Catarina, Rio de Janeiro, Rio Grande do Sul, Bahia, Goiás, Espírito Santo, Ceará, Pernambuco, Amapá, Distrito Federal, Mato Grosso, Rio Grande do Norte, Mato Grosso do Sul, Tocantins, Pará, Piauí, Sergipe, Amazonas, Alagoas, etc.

Somos uma reputada boutique de M&A com presença global especializada em finanças corporativas, e teremos o maior prazer em agendar uma visita em nosso escritório localizado em pleno centro financeiro de São Paulo, SP, Brasil.

QUAIS OS 8 PRINCIPAIS CUIDADOS A SEREM CONSIDERADOS ANTES DE VENDER UMA EMPRESA?

1.- VENDA PELO MOTIVO “CERTO”

Existem empresários que decidem vender a sua empresa quando ela está passando por dificuldades. Este é um dos vários motivos “equivocados” para vender uma empresa: o pior momento para vender uma empresa em funcionamento é justamente quando está com problemas financeiros, pois o número de investidores potencialmente interessados será menor, assim como será inferior o valor das ofertas que os poucos interessados poderão realizar. Nesses casos o mais adequado seria identificar o problema (ex: estratégia, marca, operação, cultura, etc), e contratar o professional que possa lhe ajudar a solucionar o problema (ex: consultoria de estratégia, de marketing, operacional, coaching cultural, etc)

Alguns dos motivos “certos” para vender uma empresa são:

- Aposentadoria.

- Gestão dividida

- Falta de sucessão

- Necessidade de recursos

- Conflitos entre sócios

- Investimentos em outros negócios

- Etc.

Para conhecer a lista completa dos motivos para vender uma empresa, sugerimos a leitura deste artigo:

Para conhecer em todo detalhe o procedimento para vender profissionalmente uma empresa pelo melhor valor, recomendamos a leitura deste outro artigo:

Para saber como vender sua participação para um sócio recomendamos a leitura deste outro artigo:

2.- PREPARE A SUA EMPRESA PARA A VENDA DESDE JÁ, E VENDA-A NO MOMENTO MAIS ADEQUADO

Você sabia que empresas preparadas profissionalmente para a venda conseguem ser vendidas mais facilmente e por um melhor valor?

Uma empresa normalmente está “preparada para operar” de forma eficiente e adaptada a seus clientes, fornecedores, situação tributária, concorrencial, etc. Entretanto, a menos que você tenha contratado um assessor financeiro especializado em fusões e aquisições (ou M&A, Mergers&Aquisitions em inglês), a sua empresa não estará “preparada para a venda”.

Um assessor financeiro com experiência em M&A analisará o caso particular da sua empresa e poderá realizar algumas das seguintes medidas preparatórias para a venda:

- Identificar se as informações contábeis e financeiras, o controle financeiro, e o planejamento orçamentário da sua empresa são adequadas para a venda.

- Apontar oportunidades de melhoria que possam “valorizar a sua empresa”. Ex: melhorias operacionais, estratégicas, etc.

- Coordenar especialistas da área financeira: i) identificando os principais “riscos” ou “passivos” financeiros da sua empresa, ii) quais devem ser solucionados e quais não, e iii) quais destes passivos remanescentes podem ser “transferidos” para potenciais investidores.

- Preparar a documentação da sua empresa, que é utilizada para apresentá-la a investidores.

- Avaliar a sua empresa, e ainda lhe orientar a tomar medidas para valorizar a sua empresa.

- Ajudar, junto com especialistas da área legal, a preparar as informações legais, necessárias para o “data room” legal.

Após preparação da sua empresa para a venda, você pode chegar à conclusão que ainda não é o momento mais adequado para começar a contatar investidores e vender a sua sociedade. Por exemplo: você prefere esperar até a empresa crescer ainda mais, ou solucionar algum passivo que precise de mais tempo, ou que a empresa reflita os resultados dos últimos investimentos, etc. Nesse caso, o normal é aguardar, e contatar potenciais investidores no momento mais adequado.

3.- IDENTIFIQUE, QUANTIFIQUE E ANALISE OS “PASSIVOS” DA SUA EMPRESA

Conforme explicado, é muito importante contratar um assessor financeiro especializado em venda de empresas, pois ele poderá lhe ajudar, em parceria com outros especialistas a identificar e quantificas os principais “riscos” ou “passivos” da sua empresa. Ex: ambientais, regulatórios, tributários, trabalhistas, etc

Ainda o seu consultor em M&A poderá analisar cada um desses passivos e lhe fazer recomendações, visando valorizar a sua empresa.

De uma forma muito simplificada, ele se fará as seguintes perguntas para cada um dos seus passivos:

- O passivo é “relevante”? Quer dizer: um investidor nacional ou estrangeiro poderia “desistir” da compra da empresa ao tomar conhecimento dele? Ex: uma ação trabalhista de 5 dígitos possivelmente seja irrelevante perante o valor da sua empresa, porém um problema regulatório ou ambiental que poderá impedir o funcionamento da sua empresa sim deverá ser evitado.

- O passivo pode ser solucionado? Em quanto tempo? Com qual custo?

- Qual a probabilidade de que o risco aconteça?

- Quem deverá ficar com o risco? Comprador ou vendedor? Existe alguma estrutura de venda que evite que o investidor desista do negócio por causa do risco? Ex: escrow account.

Para entender melhor sobre a responsabilidade do vendedor e do comprador na hora de vender uma empresa, sugerimos a leitura deste artigo:

4.- AVALIE SUA EMPRESA

A única forma de pleitear um valor “justo” pela sua empresa é “explicando” este valor e usando a metodologia de valuation mais adequada para seu tipo de empresa.

Ainda, a calcular o valor da sua empresa, poderá lhe oferecer as ferramentas adequadas para entender quais investimentos são os mais prioritários para valorizá-la ainda mais.

Existem 3 formas de avaliar uma empresa: i) desconto de fluxo de caixa, ii) múltiplos e iii) ativos, sendo que o método de avaliação melhor aceito por investidores para analisar a compra de empresas em funcionamento é o primeiro (desconto de fluxo de caixa).

Para mais informações sobre avaliação de empresas, recomendamos ler estes artigos:

5.- PRESERVE O SIGILO AO LONGO DE TODO O PROCESSO

Você só deve comunicar a sua decisão de vender a sua empresa para clientes, fornecedores e funcionários nas 24 horas posteriores à assinatura do acordo de compra venda da sua empresa.

Caso contrário, seus concorrentes poderão se aproveitar da situação de incerteza e tentar ficar com alguns dos seus clientes. Seus funcionários poderão ficar com receio e começar a procurar outras alternativas de trabalho. Seus fornecedores poderão restringir o seu crédito, etc.

Será muito difícil preservar o sigilo, caso você converse diretamente com potenciais interessados. Por este motivo, o melhor é confiar este trabalho a um assessor financeiro especializado em fusões e aquisições, que apresentará a sua empresa em um momento inicial sem revelar o seu nome. A identificação da sua empresa só será divulgada aos potenciais interessados que você aprovar. Ainda estes investidores potencialmente interessados deverão assinar um acordo de confidencialidade (“Non Disclosure Agreement” ou NDA) para preservar o sigilo durante a venda da sua empresa, incluindo o nome da sua sociedade e de todos os detalhes financeiros e não financeiros.

Desta forma seus funcionários, concorrentes e clientes só saberão da venda da sua empresa no momento que você decidir. Normalmente nas 24h posteriores à assinatura do contrato de compra-venda de empresa.

Para mais informações sobre como vender uma empresa em sigilo, sugerimos a leitura deste artigo:

Para mais informações sobre um acordo de confidencialidade, sugerimos a leitura deste artigo:

6.- ATUE COM TRANSPARÊNCIA E HONESTIDADE

Qualquer investidor com experiência tomará vários cuidados para evitar “surpresas” após a aquisição da sua empresa.

No caso improvável que a “Due Diligence” do comprador não identifique algum risco relevante, você poderá ser responsabilizado por este risco assim que ele seja identificado, mesmo após a assinatura do contrato de compra-venda da sua empresa.

Independentemente disso, você não gostará de ver a sua reputação manchada por um investidor que se sinta lesado após ter adquirido a sua empresa.

Por todos estes motivos, conforme explicado previamente, acreditamos que o melhor é contratar um assessor financeiro que atue de uma forma honesta, transparente e profissional, pois está em seu escopo:

- Cuidar da preparação da sua empresa para a venda da melhor forma possível

- Identificar (com a ajuda de outros especialistas) e analisar cada “passivo”

- Avaliar a sua empresa de uma forma profissional

- Apresentar aos potenciais investidores informações devidamente verificadas

- Negociar com os investidores de uma forma transparente e honesta.

Sugerimos a leitura deste artigo para conhecer algumas técnicas de negociação na venda de empresas alinhadas com uma atuação transparente e honesta:

7.- CONHEÇA COMO VENDER UMA EMPRESA “PROFISSIONALMENTE” E AS “OPÇÕES PARA ENCONTRAR INVESTIDORES”

Conforme explicado no artigo abaixo, existem “13 opções na venda de empresas”, cada uma com suas particularidades e algumas delas com impactos significativos no valor de venda da sua empresa:

- Com ou sem consultor em M&A

- De empresa pequena, média ou grande

- Localmente, nacionalmente ou internacionalmente.

- De um projeto ou de uma empresa em funcionamento.

- De uma empresa em crescimento, estável ou em queda

- De uma empresa rentável ou em dificuldades.

- Venda para um sócio ou para um terceiro

- Venda majoritária ou minoritária

- “Cash in” ou “cash out”.

- Para investidor estratégico ou para fundo de investimento focado na compra de empresas.

- Com o sem preparação prévia

- Venda confidencial ou não

- Processo de venda de empresa competitivo ou restrito

Adicionalmente, conforme explica este outro artigo abaixo, é muito importante que você conheça “como vender uma empresa profissionalmente” (o procedimento para vender uma empresa pelo melhor valor) e “quais os profissionais envolvidos na venda de uma empresa“.

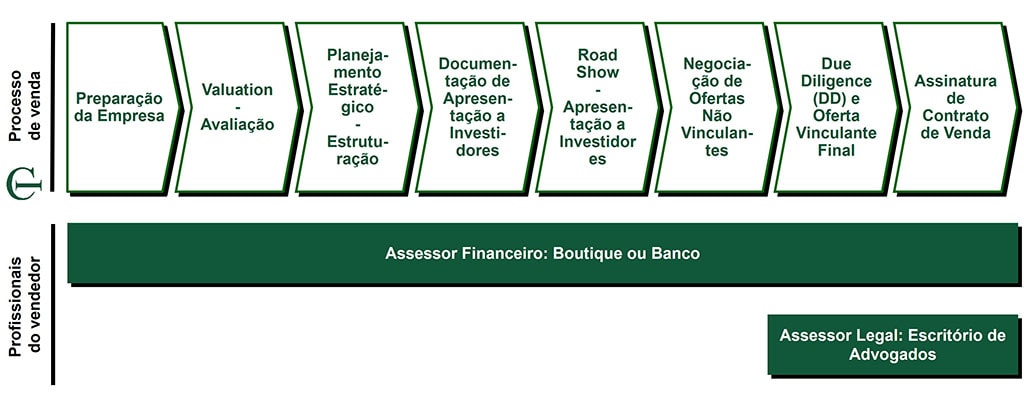

De uma forma muito resumida, as fases do procedimento profissional de venda de uma empresa são as seguintes:

- Preparação

- Avaliação

- Road show

- Negociação

- Oferta não vinculante

- Due Diligence

- Oferta vinculante e negociação contratual

O vendedor normalmente precisa contar com os seguintes profissionais: um assessor financeiro (Boutique de M&A ou Banco) e um assessor legal. Já o comprador além de assessor financeiro e legal, precisará contar com os serviços de um auditor para a “Due Diligence Financeira” e com os serviços de consultores para a “Due Diligence Operacional”.

8.- SAIBA DA IMPORTÂNCIA DE ESCOLHER UM ASSESSOR FINANCEIRO EM M&A COM EXPERIÊNCIA, REPUTAÇÃO E PROFISSIONALISMO.

Como você já comprovou, uma peça chave para conseguir vender a sua empresa com garantias e almejando o melhor valor é a contratação de um assessor financeiro reputado e experiente que lidere o processo de M&A Advisory Sell Side (ou processo de venda).

Mesmo que você não tenha certeza se quer vender a sua empresa neste momento, é importante contar com a experiência do assessor financeiro para preparar a sua empresa para a venda, identificar, analisar e solucionar os principais passivos e avaliar a sua empresa.

Tudo isso irá valorizar a sua empresa, mesmo que finalmente você possa mudar de opinião e decidir não vender sua companhia.

Ainda, se você finalmente decidir vender sua sociedade, um assessor financeiro fará toda a diferença: um estudo da renomada universidade INSEAD demonstrou que as empresas de capital fechado costumam ser vendidas com preço médio de 20 a 30 por cento abaixo do seu valor de mercado, em relação às de capital aberto. A principal causa é que uma parte dessas empresas não costuma obter o assessoramento financeiro em fusões e aquisições adequado. Portanto, como aproximadamente a metade das empresas de capital fechado contratam um assessor financeiro (e não sofrem qualquer prejuízo), a outra metade, que não realizam um processo de venda profissional, experimentam um deságio médio de 40-60 por cento.

CONCLUSÃO: 8 CUIDADOS CRUCIAIS ANTES DE VENDER SUA EMPRESA

Conforme explicado é muito importante, antes de mais nada, ter clareza sobre os motivos pelos quais você quer vender a sua empresa (1)

Uma vez tomada a sua decisão de venda, é crucial contratar um bom assessor financeiro em fusões e aquisições que vai lhe ajudar ao longo de todo o processo (2), incluindo:

- Preparar a sua empresa para a venda (3)

- Identificar, quantificar e analisar (junto com outros especialistas) os “passivos” da sua empresa, quais devem ser solucionados e quais poderão ser transferidos ao comprador (4)

- Avaliar a sua empresa seguindo os padrões exigidos pelos potenciais investidores (5)

- Apresentar a sua empresa a potenciais interessados com total sigilo (6), abrindo informações confidenciais exclusivamente a quem você autorizar e apenas após terem assinado um acordo de confidencialidade.

Seu assessor financeiro deverá agir em seu nome nas negociações com total transparência e honestidade. Portanto é importante que você verifique a reputação e os valores de seu assessor, e ainda que você seja totalmente transparente e honesto com ele (7)

Ainda contratando um reputado e experiente assessor financeiro, você conseguirá se enquadrar no grupo de empresas que conseguem ser vendidas com um “prêmio” ou “ágio”.

Por último, é importante que você se informe sobre o processo profissional de venda de uma empresa, e sobre as 13 principais opções para encontrar investidores na venda de empresas (8). Uma opção é ler estes dois artigos:

Esperamos que estas 8 dicas tenham sido úteis!

CONSULTORIA CAPITAL INVEST – M&A ADVISORS

Nós da CAPITAL INVEST – M&A Advisors somos uma consultoria especializada em M&A que soma mais de R$ 20 bilhões em fusões e aquisições, compra e venda de empresas, ao longo de mais de duas décadas.

Por meio de nossa ampla experiência, conhecimento de diversos setores e presença global, através de parcerias mais de 50 países de quatro continentes, podemos te auxiliar a preparar a sua empresa para a venda, avaliar e vender a sua empresa de uma forma profissional, no Brasil e no Exterior com o intuito de obter o melhor valor.

Também podemos te ajudar a selecionar, calcular o valor e comprar uma empresa de forma profissional com o intuito de diminuir riscos e garantir um bom valor.

Nosso foco é a prestação de serviços de assessoria em avaliação de sociedades, venda e compra de empresas médias ou grandes: i) de receita bruta anual entre R$20 milhões e R$2 bilhões, ii) com lucro líquido positivo, e iii) (idealmente) com boas perspectivas de crescimento.

Se este for o perfil da sua empresa, ou da empresa que procura avaliar ou adquirir, entre em contato através deste formulário, que nós podemos te ajudar nesse processo!