Valuation: O que é? Como avaliar a sua empresa para a venda ou compra “na prática”? Quais os “Fatores de Avaliação de empresas” mais relevantes para calcular o valor de venda de uma sociedade? Quais os “3 Métodos de Valuation de Empresas”? (pela renda, pelo mercado ou pelos ativos) “Quando usar” cada uma das 3 metodologias de avaliar empresas para compra ou venda, e quais as “Vantagens” de cada um dos métodos de avaliação de empresas? Quais as principais “Dicas” para saber calcular o valuation da sua empresa e assim saber como vender a sua sociedade ou como comprar uma empresa pelo melhor valor possível?.

Você sabe como calcular o valor de sua empresa? Se você nunca esteve envolvido na compra de uma empresa é bem provável que não saiba o que é, e como fazer um Valuation. Porém, isso não deveria ser assim.

A prática de avaliar o seu negócio de tempos em tempos é muito importante, até mesmo se você ainda não tem uma intenção de venda. Fazer esse exercício de puxar dados históricos, elaborar projeções para o futuro e ter claro de que maneira performa cada área da sua empresa é sempre uma ação positiva, por lhe dar um panorama objetivo do que você tem hoje e novas perspectivas sobre o amanhã.

Por outro lado, se você quer vender a sua empresa, calcular o valor dela é o único caminho. Pois somente a partir de um valuation, você consegue uma boa base para negociar com possíveis investidores, conforme explicado no artigo: “como vender uma empresa em funcionamento profissionalmente pelo melhor valor‘

Ainda mais, com o intuito de otimizar o valor de venda da sua empresa, a melhor opção é a preparar sua empresa para ser vendida, incluindo o cálculo do valuation.

Se você deseja adquirir uma sociedade, avaliar a empresa que pretende comprar é a única forma que conseguir pagar um valor justo, e assim lucrar com a aquisição (comprar empresa), conforme explicado no artigo: “como comprar uma empresa evitando as 3 armadilhas em aquisições”

Sendo assim, confira agora os principais pontos que você deve ter em mente para quando for avaliar uma empresa para a venda.

- O QUE É O VALUATION DE UMA EMPRESA?

- QUAIS OS PRINCIPAIS FATORES COM IMPACTO NO VALOR DE UMA EMPRESA?

- TIPOS DE VALUATION DE EMPRESAS: OS 3 MÉTODOS PRÁTICOS DE AVALIAR UMA SOCIEDADE

- DICAS PARA AVALIAR UMA EMPRESA PARA A VENDA

- RESUMO E VANTAGENS DE CADA TIPO DE VALUATION DE EMPRESAS – QUAL METODOLOGIA USAR EM CADA SITUAÇÃO

- COMO AVALIAR UMA EMPRESA PARA A VENDA: CONCLUSÃO

- PERGUNTAS RELACIONADAS A VALUATION

- CONSULTORIA CAPITAL INVEST – M&A ADVISORS

Na CAPITAL INVEST – M&A Advisors, assessoramos com foco na avaliação, na compra de empresas (incluindo estudos “pre-deal” e venda profissional de empresas médias ou grandes: i) de receita bruta anual entre R$20 milhões e R$2 bilhões, ii) com lucro líquido positivo, e iii) (idealmente) com boas perspectivas de crescimento.

Se este for o perfil da sua empresa ou da empresa que procura adquirir , avaliar ou vender, entre em contato através deste formulário e teremos o maior prazer em lhe ajudar.

A consequência das nossas parcerias em fusões e aquisições em mais de 50 países de 4 continentes, conseguimos vender a sua empresa no Brasil e no Exterior.

Trabalhamos com empresas e investidores de todo o Brasil. Ex: São Paulo, Minas Gerais, Paraná, Santa Catarina, Rio de Janeiro, Rio Grande do Sul, Bahia, Goiás, Espírito Santo, Ceará, Pernambuco, Amapá, Distrito Federal, Mato Grosso, Rio Grande do Norte, Mato Grosso do Sul, Tocantins, Pará, Piauí, Sergipe, Amazonas, Alagoas, etc.

Somos uma reputada boutique de F&A com presença global especializada em finanças corporativas, e teremos o maior prazer em agendar uma visita em nosso escritório localizado em pleno centro financeiro de São Paulo, SP, Brasil.

O QUE É O VALUATION DE UMA EMPRESA?

Valuation, é um termo inglês que significa “avaliação”, e que na comunidade financeira descreve as 3 metodologias usadas para avaliar uma empresa. Quer dizer: “fazer valuation de uma empresa” refere-se a qualquer dos 3 procedimentos que na prática são usadas para calcular o valuation de uma empresa: pela renda, pelo mercado ou pelo patrimônio.

O valuation de uma empresa pode ser usado para:

- Um investidor saber quando pode pagar para comprar uma empresa

- O sócio de uma empresa entender qual o valor justo de venda de sua empresa

- Um assessor financeiro (boutique de M&A) conseguir explicar a pleitear o melhor valor possível na venda de uma empresa

- Um sócio que queira vender sua empresa para se aposentar saber o valor de seu patrimônio

- Um analista de BOVESPA entender se vale a pena comprar ou vender a ação de uma empresa de capital aberto

- Um sócio que pretende comprar a participação de outro sócio, entender qual o valor justo da aquisição da participação

- Um acionista de uma empresa familiar, entender qual seria o valor justo para vender sua participação realizando um M&A em empresas familiares.

- Um assessor financeiro especializado em finanças corporativa e M&A emitir sua “fairness opinion” sobre uma transação.

- etc.

Saiba mais sobre os motivos para fazer o valuation de uma empresa lendo este artigo:

Entretanto não existe um único procedimento de valuation. Conforme explicaremos em todo detalhe neste artigo, existem 3 tipos de valuation, com algumas variantes, sendo que 2 destes tipos de valuation podem ser usados de forma complementar.

Este artigo explica de uma forma resumida cada uma das 3 metodologias de valuation, e compara cada um deles.

Na prática as 3 metodologias são complementarem em diversas situações tal como explica este outro artigo:

QUAIS OS PRINCIPAIS FATORES COM IMPACTO NO VALOR DE UMA EMPRESA?

A valor de uma companhia é formado a partir da junção de diversas variáveis e cálculo do valuation pode ser realizado por metodologias presentes no mercado financeiro e acadêmico, conforme falaremos mais a frente.

É importante ressaltar, entretanto, que esse resultado não é absoluto. Até mesmo se forem usados tipos de avaliação iguais, duas pessoas podem chegar a resultados distintos, pois, o cálculo é complexo e depende de muitas variáveis subjetivas.

Fora isso, mesmo depois de calculado o valuation, esse valor ainda tem que passar pelo teste do mercado. Não adianta nada ser feito um cálculo exato e detalhado, se no final das contas não houver quem esteja disposto a pagar esse valor. Em última instância, a sua empresa só vale aquilo que os investidores estiverem dispostos a pagar.

Isso não quer dizer que calcular o valor da sua empresa seja uma prática inútil. Afinal, o cálculo do valuation pode lhe dar informações importantes sobre os principais aspectos que influenciam o valor da sua empresa, para serem usados na hora da negociação da empresa. Descubra quais são esses aspectos e de que forma eles influenciam na hora de avaliar e sua empresa.

Lucratividade

O lucro é a alma do seu negócio, desse modo é ele também a principal estrela no momento de avaliar sua empresa. Sua projeção de lucro para o futuro é uma das principais coisas que um possível investidor irá analisar, antes de colocar dinheiro em jogo. Assim, como também o seu histórico. Logo, esse é um aspecto que influencia diretamente o cálculo do valor de referência ao final.

Por conta disso, uma dica importante para aumentar o valor da sua empresa é: mantenha a sua contabilidade em ordem e escolha ano com boas perspectivas de lucro para assim facilitar a venda da empresa.

Crescimento

O segundo ponto mais importante que será considerado por potenciais investidores é o potencial crescimento da sua empresa. Em definitiva, o que procuram interessados na compra da sua empresa são bons rendimentos futuros, que normalmente crescerão conforme aumente a receita da sua empresa.

Portanto a diferença (de valor) entre a venda de empresas em crescimento, estáveis ou em queda, é quase tão relevante como a diferença entre a venda de empresas pequenas, médias ou grandes.

Portanto, caso você queira avaliar a sua empresa para a venda, é importante calcular o valuation “antes” ou “durante” o crescimento da sua receita, para assim obter o melhor valor de venda.

Independência dos ativos

Os ativos de uma companhia são o conjunto de bens ou direitos com valor econômico que podem ser convertidos em dinheiro, por exemplo, toda a estrutura de uma fábrica. Os ativos são necessários para que o negócio funcione, porém, quando o valor da empresa está em sua maioria relacionada a ele, significa que o seu negócio vai mal.

Uma empresa saudável é avaliada pelo que ela pode render no futuro (DCF ou FCD) e não unicamente pelo valor de venda de seus ativos (ou “valor patrimonial” que apresentaremos mais na frente). Caso contrário, isto significa que essa empresa já não tem mais perspectivas no horizonte e resta somente a venda da sua estrutura, que é o principal ativo na venda de empresas em dificuldades.

Por isso, que quanto maior for o nível de independência da empresa em relação aos ativos, maior será o seu valuation, que normalmente é calculado como o “valor presente dos fluxos de caixa futuros, DCF, ou FCD“. Um teste para isso é você verificar o quanto prejudicado você seria, caso faltasse algum desses ativos.

Controle dos passivos

Um passivo nada mais é do que um saldo devedor que uma empresa tenha. Podem ser dívidas trabalhistas, fiscais, tributárias, empréstimos, riscos ambientais, etc. Tudo isso deve identificado e contabilizado corretamente na hora de avaliar uma empresa para a venda.

Não é um problema uma empresa apresentar passivos, desde que eles estejam identificados ou controlados. Por tanto, se a ideia é se prepará-la para a venda, a melhor opção é identificar essas dívidas antes de começar a procurar por investidores. Assim, você evita a desvalorização da sua companhia ao longo do processo de vender empresa.

Variedade de clientes

Uma empresa com uma grande base de clientes indica uma maior atratividade de investimento. Isso porque essa capilarização do seu retorno financeiro torna-o mais seguro, já que se algo der errado com um cliente, você ainda tem vários para cobrir esse prejuízo. O mesmo vale também para a extensão territorial da influência, quanto mais expandida ela estiver entre regiões, mais valor tem.

A partir disso, se indica que um negócio para ser atrativo não deve ter nenhum cliente que seja responsável sozinho por mais de 5% do faturamento da empresa. Assim, não há razão para pânico caso um deseje cortar relações com a sua empresa.

Aumentando essa taxa, a influência da saída de algum cliente nas finanças da sua empresa sobe também, podendo em alguns momentos significar até a quebra da companhia.

Recorrência das receitas

Outro fator muito importante com impacto no valor de um empresa é a recorrência das receitas.

Seus clientes compram de você apenas uma vez? Anualmente? Mensalmente?

Você consegue prever com facilidade as suas receitas? Tem algum tipo de acordo com seus clientes? Existe alguma forma de fidelizar seu cliente?

Quanto maior seja a frequência das compras de seus clientes, e maior a estabilidade das suas receitas, maior poderá ser o valor da sua empresa.

Força da marca

A força da marca é talvez uma das variáveis mais importantes na hora de avaliar a sua empresa, porém, também talvez uma das mais difíceis.

O valor que uma marca tem depende da sua notoriedade, ou seja, não é nada que se consiga colher internamente, é uma informação que parte da relação dos seus clientes com sua marca.

Para se descobrir de que maneira isso se dá em um contexto real é preciso fazer análises de mercado, descobrir a amplitude geográfica, a capacidade de alavancagem, entre outros fatores. Quanto mais ligada ao consumidor ela for, mais valorizada ela será.

Longevidade do negócio

Calcular a longevidade da empresa é essencial para verificar o nível de risco do investimento. Isso porque negócios de baixa longevidade vão necessitar de uma reciclagem contínua e rápida para se manterem na ativa. Então, mesmo que sejam muito lucrativos, acabam se tornando uma opção menos segura para investimento, o que desvaloriza o empreendimento.

TIPOS DE VALUATION DE EMPRESAS: OS 3 MÉTODOS PRÁTICOS DE AVALIAR UMA SOCIEDADE

O valuation é uma parte crucial do processo profissional de compra ou venda de empresas conforme detalhado nestes artigos:

Na prática sem valuation nem o sócio de uma empresa nem o investidor interessado na aquisição saberia calcular o valor justo de negociação da empresa.

Na prática existem 3 métodos principais que são usados no mercado para calcular o valuation. É importante que você conheça todos eles e entenda quais são as suas aplicações. Assim, mesmo que não realize diretamente o processo, você poderá gerenciá-lo de forma mais eficaz:

- Pela RENDA: “Fluxo de Caixa Descontado” – FCD, ou “Discounted Cash Flows” ou simplesmente DCF.

- Pelo MERCADO, com dois enfoques: i) “múltiplos de mercado” de empresas comparáveis ou ii) valor de “cotação de mercado”

- Pelos ATIVOS (Valor Patrimonial), com dois enfoques: i) “valor patrimonial de liquidação“ (preço de mercado), e ii) “valor patrimonial contábil“ (valor histórico contábil)

MÉTODO 1: VALUATION DE EMPRESAS PELA RENDA (FLUXO DE CAIXA DESCONTADO) – PASSO A PASSO

A avaliação de uma empresa por meio do Fluxo de Caixa Descontado (DCF, ou “Discounted Cash Flows”, em inglês) é a forma mais habitual para avaliar uma empresa em funcionamento, sendo usado pelas melhores Boutiques de M&A dentro de fora do Brasil. O conceito é descontar a valor presente os fluxos de caixa da sua empresa sem considerar as dívidas, e depois subtrair o valor da dívida.

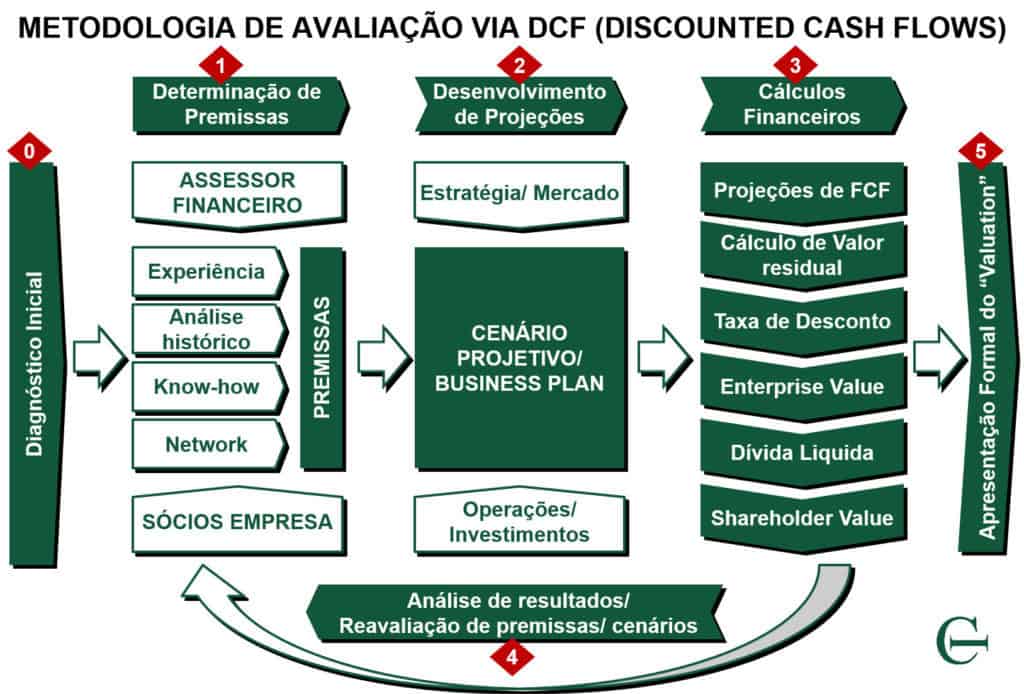

Com este intuito, conforme explicado de forma resumida na imagem acima, de uma forma muito simplificada e conceitual, é necessário realizar o seguinte passo a passo para fazer o valuation pelo FCD:

- Diagnóstico Inicial de Avaliação da empresa

- Determinação de Premissas de cálculo do Valuation

- Desenvolvimento de Projeções/ Cenários de Avaliação de empresas

- Cálculos Financeiros do Valuation

- Análise dos Resultados da Avaliação da empresa

- Apresentação do Valuation

0.- Diagnóstico Inicial de Valuation da Empresa

Antes de mais nada, é necessário entender qual a situação contábil e financeira da empresa. Ex: quem é seu contador? A contabilidade foi auditada? Qual a confiabilidade dos números? Quais os principais riscos? Existem riscos ou eventos que possam não estar contabilizados? O salário dos sócios está contabilizado como despesa ou como dividendos? Existem receitas ou despesas não contabilizadas?

O intuito desta fase é conseguir colocar os números históricos em ordem para conseguir realizar corretamente projeções futuras. Este diagnóstico inicial é ainda mais importante no caso de venda da empresa, pois evitará surpresas durante a “Due Diligence” de potenciais interessados.

1.- Determinação de Premissas de cálculo do Valuation

O objetivo desta fase é determinar quais são os principais fatores com impacto nos números futuros da empresa. Ex: crescimento, mix de produtos, rentabilidade, etc.

Neste momento é fundamental a colaboração entre o assessor financeiro responsável pela avaliação, e os sócios da empresa, com o intuito de combinar a experiência e know how em avaliação de empresas do assessor financeiro, com a experiência e know how no segmento dos sócios, contar com o “network” de ambos para entender as perspectivas do segmento e da concorrência, e realizar uma análise conjunta dos números históricos.

2.- Desenvolvimento de Projeções/ Cenários de Avaliação de empresas

É uma prática comum agrupar as premissas em vários cenários em função de:

- Perspectivas econômicas, do nível de concorrência, ou da aceitação de novos produtos (Otimista/Realista/Pessimista)

- Diversas opções de investimento (por exemplo, o impacto da entrada no capital de um novo sócio com novos aportes ou “cash in”)

- Melhorias operacionais

- Etc

3.- Cálculos Financeiros do Valuation

Uma vez determinadas as premissas de cada cenário, é necessário:

- Estimar como se comportam receitas, despesas, investimentos e capital de giro durante os próximos anos (dependendo do tipo de empresa, setor e grau de incerteza das previsões, entre 5 e 20 anos), com o intuito de determinar o EBITDA (Earnings before Interest, Taxes, Depreciation and Amortization) e o FCF (Free Cash Flow), ou fluxo livre de caixa operacional.

- É comum estimar o “valor residual ou terminal”, que equivale à soma dos fluxos de caixa descontados posteriores ao último ano de fluxo de caixa calculado, a partir de uma hipótese simplificada sobre o comportamento destes Fluxos: ou uma taxa constante de crescimento, ou redução ou sem variação.

- Existe uma metodologia específica para calcular taxa de desconto ou custo de capital (WACC, “Weighted Average Cost of Capital”, em inglês), conhecida como “Capital Asset Pricing Model” ou CAPM, que que exige identificar uma empresa similar de capital aberto (com dados públicos). Entretanto o custo de capital a ser considerado no caso de uma venda, não é o custo de capital da empresa isolada, senão o custo de capital da empresa já integrada dentro da estrutura do investidor. Quer dizer: cada investidor trabalhará com um custo de capital diferente. Caso a sua empresa possa ser adquirida por um investidor estrangeiro, ainda deverá ser considerada a diferença de risco entre os dois países. Na prática apenas se usa CAPM quando existem empresas muito semelhantes, com dados públicos, ou preferivelmente usa-se o custo de capital típico de investidores potencialmente interessados.

- Utilizando esse custo de capital para descontar os fluxos de caixa futuros da empresa e o valor terminal, chegasse ao Valor da Empresa (“Enterprise Value” em inglês), ou valor da empresa sem dívidas nem disponibilidades.

- A continuação calcula-se a Dívida Liquida (“Net Debt” em inglês), equivalente à dívida da empresa menos os valores em bancos e aplicações financeiras.

- Desta forma já podemos calcular o Valor que corresponde aos sócios ou “Shareholder Value”, que equivale ao “Enterprise Value” menos “Liquid Debt”.

Você terá percebido que os especialistas do mercado de fusões e aquisições usam muito termos específicos. Ex: Road-Show, Valuation, Earn-Out, Escrow Account, Enterprise Value, Shareholder Value, WACC, Discounted Cash Flows, Valor Terminal, EBITDA, Free Cash Flow, Fairness Opinion, Sinergia, Info Memo, Teaser, Due Diligence, LOI, MoU, NBO, BO…

Para saber mais sobre os principais termos de M&A pode ler o artigo:

4.- Análise dos Resultados da Avaliação da empresa

Finalizada uma primeira versão do modelo de cálculo do Valuation é necessário verificar que esta precificação da empresa comporta-se de forma consistente com a variações das premissas, das projeções/cenários, e hipóteses utilizadas para projetar os Fluxos de Caixa futuros.

O normal é realizar uma “análise de sensibilidade”, com o intuito de identificar quais são os parâmetros mais relevantes, e realizar os últimos ajustes ao modelo de Valuation.

5.- Apresentação do Valuation

Finalizado o modelo financeiro, usualmente resumem-se premissas, cenários, projeções e resultados em uma apresentação com o intuito de facilitar a compreensão do valuation (e da empresa) pelos investidores potencialmente interessados na aquisição da companhia, e pelos sócios da empresa. Ex: no caso da venda da empresa para um sócio.

Para conhecer este tipo de valuation em detalhe, recomendamos ler este artigo:

Para conhecer melhor o que é e como calcular o Fluxo de Caixa utilizado nesta metodologia de avaliação, sugerimos de forma complementar a leitura deste outro artigo:

MÉTODO 2: VALUATION PELO MERCADO (MÚLTIPLOS E COTAÇÃO)

Quando você está buscando um produto para comprar na internet, o que você faz? Muito provavelmente visita várias lojas de e-commerce em busca de fazer uma análise comparativa de valores, não é mesmo? A ideia deste método é bastante similar.

Dentro do método de “valuation pelo mercado” existem dois enfoques para avaliar uma empresa:

- “Múltiplos de Mercado” de empresas comparáveis. Este enfoque pode ser usado para empresas cotadas (listadas em bolsa de valores) ou não cotadas.

- Valor de “Cotação de Mercado”. Este enfoque pode ser usado apenas para empresas de capital aberto, com ações negociadas em bolsa de valores.

2.1 ENFOQUE “MÚLTIPLOS DE MERCADO“

No enfoque de “MÚLTIPLOS” da metodologia de valuation por “MERCADO”, o valor da empresa é medido a partir da comparação do desempenho econômico-financeiro de companhias semelhantes no mercado, normalmente listadas na Bolsa ou empresas que foram adquiridas e foi revelado o valor de aquisição da empresa.

Esse é o método de avaliação mais simples entre os três e permite uma comparação rápida e de fácil interpretação.

Os mais usuais são:

- Múltiplos de EBITDA. Ou lucro antes de juros, impostos, depreciação e amortização (“Earnings Before Interests, Taxes, Depreciation and Amortization” em inglês). O múltiplo EV/EBITDA (“Enterprise Value” ou Valor da Empresa), é muito utilizado no mercado de fusões e aquisições (mercado de comprar ou vender empresas).

- Múltiplos de LUCRO LÍQUIDO (ou “earnings” em inglês), muito utilizado em empresas cotadas, pois em qualquer relatório de empresa de capital aberto ou de bolsa de valores você encontra o “P/E” ou “P/L“, relação entre preço e lucro da ação (“Price/Earnings Ratio” em inglês).

- Múltiplos de FLUXO DE CAIXA OPERACIONAL ou (“Operational Free Cash Flow”, em inglês ou FCF), que mede a geração de caixa de uma empresa com origem nas suas operações. Muito utilizado por especialistas financeiros em algumas metodologias de “criação de valor”.

É possível, por exemplo, fazer uma comparação entre o valor de mercado de empresas similares à sua.

Empresas listadas em bolsa sempre tem valor de mercado conhecido (valor das ações), pois basta multiplicar o preço da ação pelo número total de ações, e ainda também publicam sua contabilidade, e, portanto, é possível verificar o lucro elas e calcular indicadores financeiros como EBITDA, FCF, Lucro Líquido, Receita, etc.

Empresas não listadas em bolsa, nem tem valor de mercado (valor das ações) conhecido, nem publicam seus balanços. Então a última forma de usar elas como referência, é verificar as aquisições de empresas, pois em alguns casos é divulgado o “valor da transação” (ou valor pelo qual foi vendida) e alguns parâmetros tais como Receitas, EBITDA e Lucro Líquido.

Para calcular o valor de sua empresa por “múltiplos”, escolha pelo menos duas ou três empresas similares a sua e com potencial de crescimento análogo (fator que é chave para usar um múltiplo adequado), calcule seus múltiplos e tire uma média deles. Assim, você possui um valor de referência para entender quanto pode valer a sua empresa.

O valuation por múltiplos é ótima para comparação, porém, na prática não é bastante limitada para calcular quanto vale a sua empresa, especialmente para avaliar pequenas e médias empresas, pois resulta muito difícil encontrar duas empresas desse tamanho, com receitas e potencial de crescimento similares, e ainda que seu preço e contabilidade sejam públicas.

Para informações detalhadas e exemplos, sugerimos a leitura deste artigo:

2.2 ENFOQUE “COTAÇÃO DE MERCADO”

O enfoque da “COTAÇÃO” do método de avaliação pelo “MERCADO” apenas pode ser usado para empresas de capital aberto, com ações negociadas em bolsa de valores.

Calcular o valor de uma empresa pela sua “cotação de mercado”, é muito simples, pois basta multiplicar o preço da ação pelo número total de ações.

Na prática esta metodologia de cálculo do valuation, conforme explicado previamente, é normalmente usada em um processo de M&A apenas para calcular múltiplos de empresas que são tomadas como referência para o valuation por mercado/múltiplos.

MÉTODO 3: VALUATION PELOS ATIVOS (VALOR PATRIMONIAL)

O Valor Patrimonial da empresa é a soma de todos os seus ativos, como imóveis, maquinário, equipamento, dinheiro, estoque, descontados os seus passivos, que são as dívidas da empresa. É uma conta bem simples, desde que os números presentes no balanço patrimonial da empresa estejam organizados e, se necessário, possam ser atualizados.

O resultado deste método de avaliar uma empresa pelos ativos tende a ser menor que os outros (pela renda e pelo mercado), pois, empresas sadias que geram lucros costumam valer mais do que a diferença entre seus ativos e seu passivos. Ex: esta metodologia de avaliação, não considera portanto a reputação da empresa, o valor da sua marca, o fato de operar em um nicho interessante, a qualidade de seu time executivo, etc. Esse é um método normalmente utilizado para avaliar empresas em dificuldade, e/ou que estejam prontas para ser liquidadas.

De fato, quando uma empresa está em dificuldades, o método de valuation pela renda ou pelo mercado pode ser realmente inferior ao método de valuation pelo enfoque patrimonial. Nesse caso os acionistas, que procuram otimizar seu lucro, devem realmente optar pela liquidação da empresa.

Dentro deste tipo de cálculo do valuation existem dois enfoques:

- Valor Patrimonial de Liquidação (preço de mercado). Frequentemente usado para avaliar empresas em dificuldade.

- Valor Patrimonial Contábil (valor histórico contábil). Pouco usado.

3.1 ENFOQUE VALOR PATRIMONIAL “DE LIQUIDAÇÃO”

O enfoque do Valor Patrimonial de Liquidação, do método de valuation pelos ativos, é calculado da forma explicada previamente (ativos menos passivos), realizando estimações sobre quando valeriam ativos e passivos caso a empresa fosse liquidada.

Quer dizer: caso a empresa parasse de operar, recebesse o circulante pendente de seus clientes, vendesse (a preço de mercado) todos seus ativos (Ex: estoques, imobilizado, investimentos, intangível) para terceiros, e usasse esses valores para zerar seu passivo (Ex: fornecedores, salários a pagar, dívidas a curto e a longo prazo, impostos, etc), sempre negociando as melhores condições de mercado possíveis.

O valor que, nesse cálculo, sobra para os acionistas, é precisamente o Valor Patrimonial de Liquidação.

3.2 ENFOQUE VALOR PATRIMONIAL “CONTÁBIL”

O enfoque do Valor Patrimonial Contábil, da metodologia de avaliar uma empresa pelo patrimônio, é exatamente o mesmo cálculo explicado previamente (ativos menos passivos) que já está refletido na contabilidade, e que coincide com o “Patrimônio Líquido” da empresa.

Para informações detalhadas sobre avaliação de empresas pelo patrimônio líquido, sugerimos a leitura deste artigo:

DICAS PARA AVALIAR UMA EMPRESA PARA A VENDA

Agora que você aprendeu os principais fatores com impacto no valor de venda de uma empresa, e as três metodologias de avaliação de empresas mas usadas, descubra algumas dicas sobre como calcular o valor de uma sociedade, na prática:

Avalie a sua empresa de uma forma profissional

Uma empresa que você montou, trabalhou duro e viu crescer, certamente é algo a qual você se apega. Entretanto, esse sentimentalismo na hora de avaliá-la, só atrapalha. Adotar um distanciamento do seu negócio para descobrir o seu verdadeiro valor é ideal, porque os seus investidores não terão a mesma relação pessoal com a companhia que você tem e podem não ver o mesmo valor que você vê.

Se você não consegue se colocar nessa posição, a melhor opção é contratar um auxílio externo, como veremos a seguir.

Use a metodologia de valuation profissional mais adequada

Conforme foi explicado, existem 3 principais tipos de valuation, entretanto tal como explicaremos ao final deste artigo, cada tipo de valuation é usada em uma situação diferente, e com diferentes intuitos. Por exemplo, a metodologia para avaliar uma empresa sem lucro, é diferente à metodologia para avaliar uma empresa rentável, e o valuation com intuito de “vender uma empresa” é diferente do valuation com intuito de “descrever a venda de uma empresa“.

Contrate uma consultoria em avaliação de empresas para a venda

Contratar uma assessoria em M&A (Mergers&Aquisitions) para avaliar o seu negócio é a melhor opção para obter uma resposta fiel à realidade de mercado. Consultores externos especializados em valuation empresas possuem a experiência e frieza necessária para fazer esse cálculo.

Tirando a importância do distanciamento do seu próprio produto na hora avaliá-lo, é bem improvável também que você consiga fazer esse valuation, se não for da área das finanças. O ideal, portanto, é contar com uma consultoria especializada em valuation de empresas para a venda para poder te auxiliar nesse quesito. O seu custo se justifica quando verificado os insights e benefícios a longo prazo.

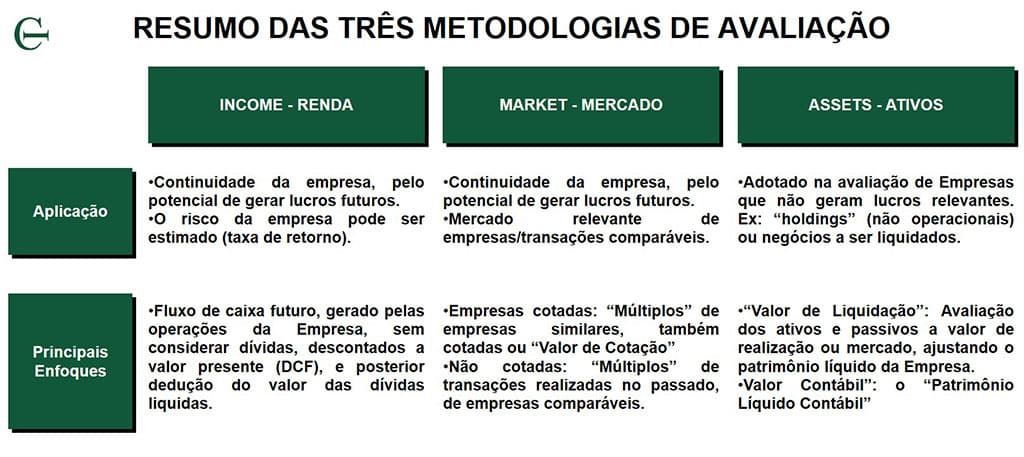

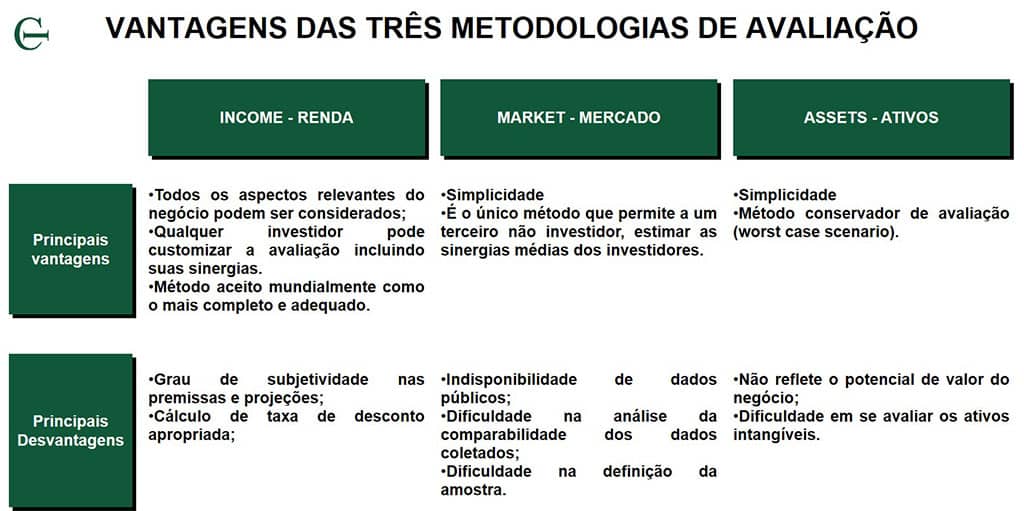

RESUMO E VANTAGENS DE CADA TIPO DE VALUATION DE EMPRESAS – QUAL METODOLOGIA USAR EM CADA SITUAÇÃO

Conforme explicado no gráfico abaixo, quando uma empresa está em dificuldade, o ideal é avalia-la pelos seus “ativos”. Em outros casos este tipo de valuation será muito conservador (“worst case scenario” em inglês), e não refletirá o potencial valor do negócio, pois não levará em consideração ativos intangíveis tais como a marca, a cultura da empresa, relações com clientes e fornecedores, etc.

A principal vantagem de calcular o valuation pelo “mercado/ múltiplos” e a sua simplicidade, porém investidores dificilmente avaliam empresas assim, pois resulta difícil encontrar empresas comparáveis com estágios de crescimento similares e ainda com dados públicos.

Portanto quando uma sociedade está em funcionamento o método mais adequado é calcular o valuation pela “renda ou fluxo de caixa descontado” (FCD ou “DCF” em inglês), metodologia comumente usada na venda de empresas para investidores estratégicos e fundos, nacionais e estrangeiros, pois é a única forma de considerar todos os aspectos relevantes do negócio.

Ainda qualquer investidor poderá adaptar esta metodologia de avaliação à sua realidade, customizando-a para seu “custo de capital”, e suas próprias “sinergias”.

O desafio é a sua complexidade, pois exige conhecer em todo detalhe a empresa e seu potencial, assim como ter bastante conhecimento técnico e experiência em assessoria em finanças corporativas.

COMO AVALIAR UMA EMPRESA PARA A VENDA: CONCLUSÃO

Agora que você já aprendeu a como avaliar uma empresa para a venda, use essa informação ao seu favor. Não é preciso estar pensando em querer vender a empresa para poder calcular o valor. Avaliar o seu negócio pode lhe trazer maior clareza sobre o que está funcionando e o que não e assim investir melhor o seu tempo e recursos.

De todo modo, se o objetivo for a vender sua empresa em funcionamento de uma forma profissional, o valuation de seu negócio não é só recomendado, mas sim indispensável. Somente desse modo você possui um embasamento necessário para poder negociar com os seus investidores e alcançar um preço justo. Mais detalhes no artigo: “como vender uma empresa em funcionamento profissionalmente pelo melhor valor“.

Se você deseja adquirir uma companhia, avaliar a empresa que pretende comprar é a única forma que conseguir pagar um valor justo, e assim lucrar com a aquisição, conforme explicado no artigo: “como comprar uma empresa evitando as 3 armadilhas em aquisições“

Por fim, conhecer os 3 métodos de avaliar uma empresa mais comuns no mercado é ótimo, porém, não dispense a ajuda de profissionais especializados na hora de fazer o valuation. Eles sabem mais do que ninguém como calcular o valor de uma sociedade. Use esse texto como guia para encontrar a melhor forma e ajuda para avaliar o seu empreendimento. Bons negócios!

Saiba mais sobre o assunto lendo este artigo complementar:

PERGUNTAS RELACIONADAS A VALUATION

CONSULTORIA CAPITAL INVEST – M&A ADVISORS

O Valuation de uma empresa, envolvida ou não em uma negociação de F&A envolve um conjunto de técnicas e expertise em finanças e fusões e aquisições. Contar com uma consultoria especializada em valuation e M&A, com profissionais renomados que conheçam o mercado de fusões e aquisições, e com vasta experiência negocial em M&A, o ajudará a precificar corretamente a sua empresa, e posteriormente negociar o valor de aquisição ou de venda da empresa.

Nós da CAPITAL INVEST – M&A Advisors somos uma consultoria especializada em M&A que soma mais de R$ 20 bilhões em fusões e aquisições, compra e venda de companhias em funcionamento, ao longo de mais de duas décadas.

Por meio de nossa ampla experiência, conhecimento de diversos setores e presença global, através de parcerias mais de 50 países de quatro continentes, podemos te auxiliar a preparar a sua empresa para a venda, avaliar e vender a sua empresa de uma forma profissional, no Brasil e no Exterior com o intuito de obter o melhor valor.

Também podemos te ajudar a selecionar, calcular o valor e comprar uma empresa de forma profissional com o intuito de diminuir riscos e garantir um bom valor.

Nosso foco é a prestação de serviços de assessoria em avaliação de sociedades, venda e compra de empresas médias ou grandes: i) de receita bruta anual entre R$20 milhões e R$2 bilhões, ii) com lucro líquido positivo, e iii) (idealmente) com boas perspectivas de crescimento.

Se este for o perfil da sua empresa, ou da empresa que procura avaliar ou adquirir, entre em contato conosco através deste formulário, que nós podemos te ajudar nesse processo!